Στη δημιουργία του δεύτερου μεγαλύτερου κατασκευαστικού ομίλου της χώρας, με ανεκτέλεστο υπόλοιπο υπογεγραμμένων συμβάσεων κοντά στα 4,5 δισ. ευρώ, οδηγεί η συμφωνία εξαγοράς της ΑΚΤΩΡ από την Intrakat. Σύμφωνα με πληροφορίες, η συμφωνία έκλεισε με τίμημα κοντά στα 200 εκατ. ευρώ και αναμένεται να ανακοινωθεί επισήμως εντός των επόμενων ημερών.

Η εξαγορά της ΑΚΤΩΡ από την Intrakat θα δημιουργήσει τον δεύτερο ισχυρότερο «πόλο» στον κατασκευαστικό κλάδο, πίσω µόνο από τον όµιλο ΓΕΚ ΤΕΡΝΑ. Το συνδυασµένο ανεκτέλεστο υπόλοιπο των δύο εταιρειών υπολογίζεται ότι θα προσεγγίζει τα 4 δισ. ευρώ, χωρίς να υπολογίζονται τυχόν συνέργειες από την αυτόματη αύξηση των ποσοστών συµµετοχής του νέου οµίλου, σε σειρά από κοινοπραξίες µεγάλων έργων.

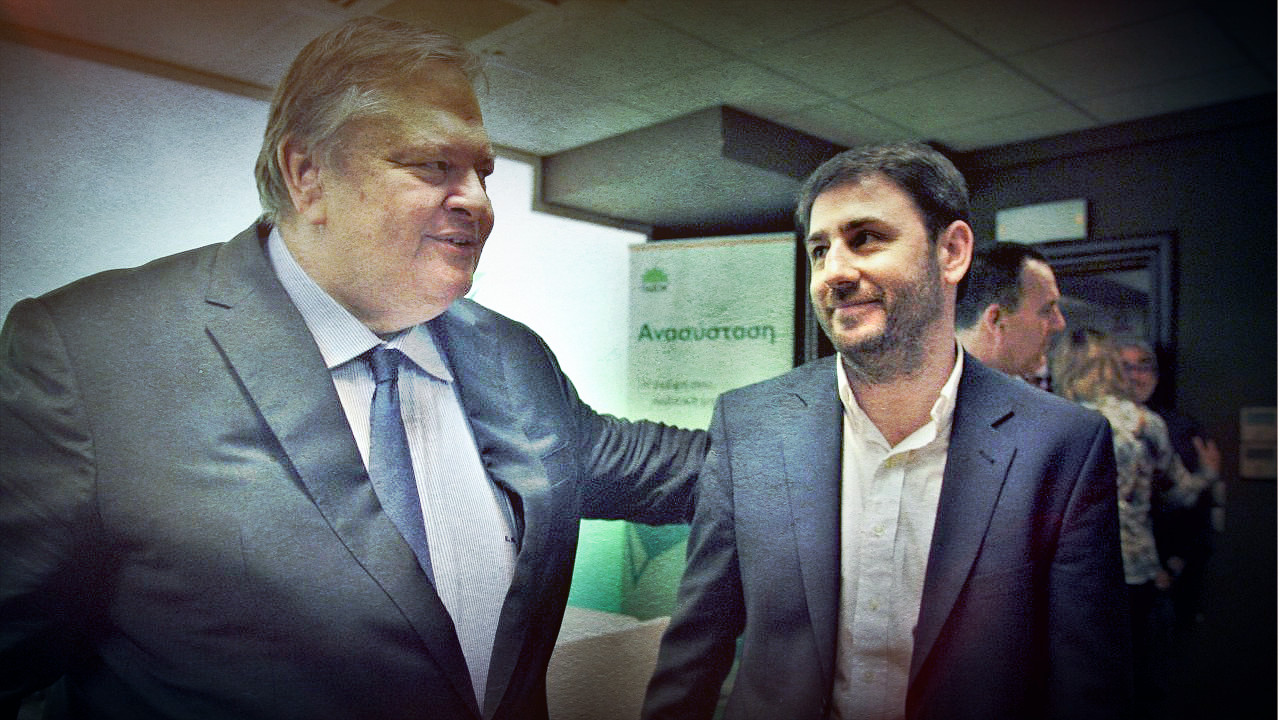

Το επενδυτικό σχήμα των Δημήτρη Μπάκου, Γιάννη Καϋμενάκη και Αλέξανδρου Εξάρχου πραγματοποιεί το δεύτερο μεγάλο χτύπημα στο χώρο των υποδομών μετά την εξαγορά της Intrakat από τον όμιλο Intracom πριν από λίγους μήνες. Έτσι επιβεβαιώνονται και οι δηλώσεις που είχε κάνει τότε ο κ. Εξάρχου σύμφωνα με τις οποίες το επενδυτικό σχήμα επιδιώκει να αποκτήσει σύντομα μία από τις δύο – τρεις θέσεις την κορυφή του κατασκευαστικού κλάδου. Παράλληλα μέσω της εξαγοράς της Attica Bank και της συγχώνευσής με την Παγκρήτια Τράπεζα δημιουργούν το πέμπτο μεγάλο τραπεζικό σύστημα της χώρας.

Διαβάστε επίσης: Μπάκος και Καϋμενάκης χτίζουν το νέο μιντιακό σύστημα

Την Παρασκευή είχε επισημοποιηθεί και από τις δύο πλευρές πως βρίσκονται στο τελικό Χθες, τόσο η Intrakat όσο και η Ελλάκτωρ επιβεβαίωσαν τις πληροφορίες για διερευνητικές επαφές και για την ύπαρξη μη δεσμευτικής επιστολής προθέσεως (Letter of Intent). Είχαν προηγηθεί αποκλειστικές διαπραγματεύσεις της διοίκησης της Ελλάκτωρ με επενδυτικό σχήμα στο οποίο συμμετείχε ο Δημήτρης Κούτρας και η κυπριακών συμφερόντων κατασκευαστική εταιρεία Wade Adams οι οποίες δεν απέδωσαν.

Μετά την πώληση του τομέα κατασκευών η Ελλάκτωρ διατηρεί πλέον τους κλάδους παραχωρήσεων (ΑΚΤΩΡ Παραχωρήσεις), διαχείρισης απορριμμάτων (Ηλέκτωρ) και ακινήτων (REDS).